- Oferta

Tak jest po prostu fair.

- O nas

Kim jesteśmy, jak działamy?

- Ludzie z "Betonu"

Porozmawiajmy o...

- Przebieg Inwestycji

Wskaźniki inwestycji

- Komentarze

Aktualny skład portfela UFK

- Kariera

Rozpocznijmy współpracę

- Kontakt

Napisz lub zadzwoń

Najnowszy Komentarz - POD KONTROLĄ

Ostatni komentarz opublikowaliśmy tuż przed wyborami w USA. Poniżej posłużę się cytatem z tego komentarza: „Biorąc powyższe pod uwagę uważam, że powyborczy scenariusz wzrostowy... Czytaj całość

DLACZEGO ONTIMAX?

Dzisiaj może trochę inaczej, czyli o nas – ONTIMAX.

W składzie naszego portfela, od ostatniego komentarza, nic się nie zmieniło. Już od ostatniego tygodnia sierpnia nie posiadamy funduszy UFK skorelowanych z WIG20, a mniej więcej od połowy września, funduszy skorelowanych z mWIG40. Oznacza to , że nie uczestniczyliśmy w ostatnich spadkowych tygodniach. Przykładowo, jeżeli chodzi o UFK skorelowane z WIG20 sprzedawaliśmy w okolicach 2050 punktów. Dzisiejszy (6 października) poziom indeksu jest już prawie o 9 procent niżej, niż poziom przy którym zamykaliśmy nasze pozycje.

O przyczynach zachowania rynku, ale też o przyczynach naszych reakcji pisaliśmy szerzej w poprzednich dwóch komentarzach.

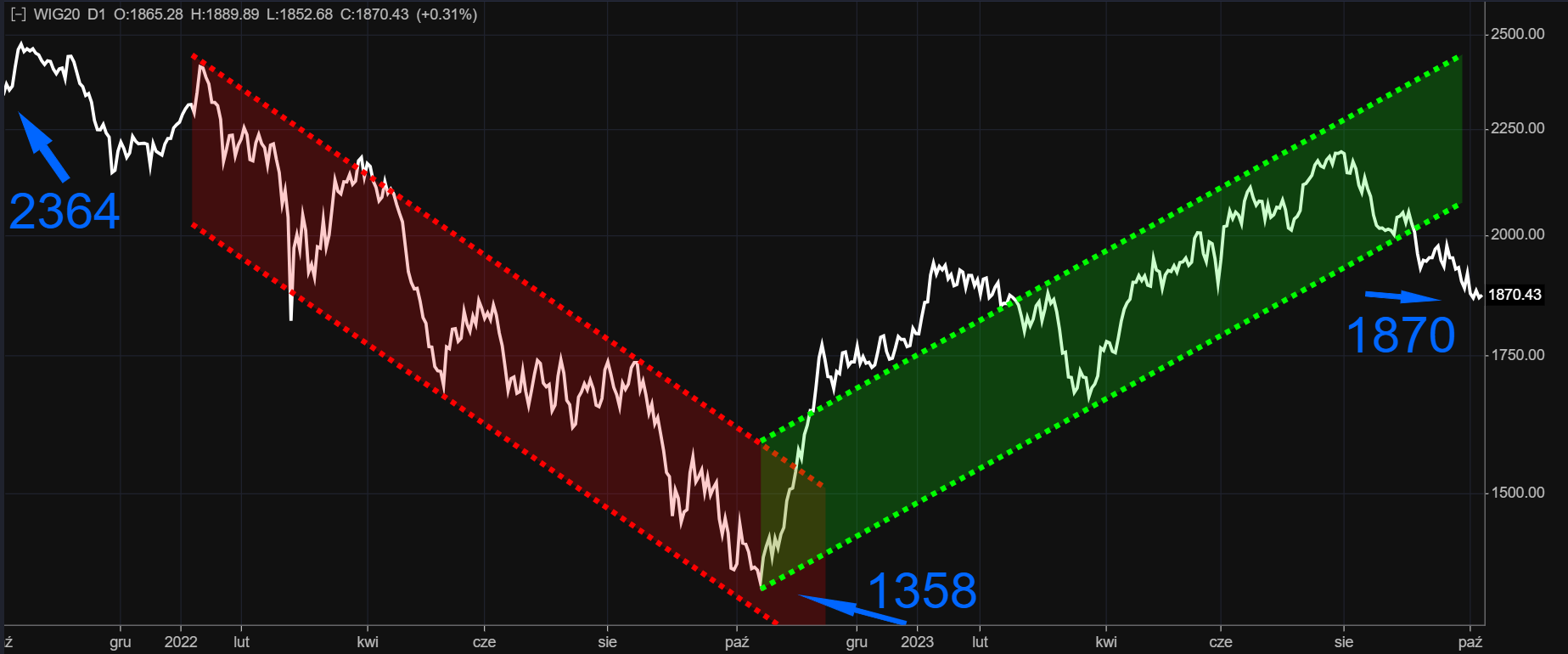

Dziś chcieliśmy zwrócić Państwa uwagę na nasz niebagatelny wkład w tym w tym procesie inwestycyjnym. Do rozważań wzięliśmy pod uwagę ostatnie 2 lata, które różniły się od siebie diametralnie. W załączniku numer 1 prezentujemy przebieg WIG20 w okresie od 5 października 2021 do 5 października 2023. Jak widać na wykresie, pierwszy rok był zdecydowanie spadkowy. Indeks spadł z poziomu 2364 punktów do 1358 punktów w ekstremalnym momencie spadku, który miał miejsce prawie dokładnie w środku tego okresu, czyli rok temu. Procentowo był to bardzo dynamiczny spadek, bo w ciągu tego roku wyniósł -56,6% !. Od tego momentu mieliśmy do czynienia z równie dynamicznym okresem wzrostów na naszej giełdzie, który jak na razie skończył się na przełomie lipca i sierpnia. W skali tych dwóch, jakże odmiennych lat, główny indeks naszej giełdy zanotował spadek w wysokości -23,50%.

W załączniku numer 2 prezentujemy odpowiedź na tytułowe pytanie: „dlaczego Ontimax” ?.

Jest to tabela, w której pokazujemy procentowe zmiany notowań funduszy UFK, indeksów oraz naszego portfela w okresie, wspomnianych wyżej, ostatnich dwóch lat. Kupno dowolnego funduszu i strategia „kup i trzymaj” na niewiele by się zdała. Tylko w przypadku funduszy pieniężnych i UFK surowcowego, po dwóch ostatnich latach nie byłoby straty. Jeżeli chodzi o fundusze mieszane i akcyjne, trzymanie przez ostatnie dwa lata tychże funduszy, przyniosłoby straty. Najlepszy wynik zanotował fundusz, który ostatnio posiadaliśmy, czyli Agresywny PLUS, który stracił jedynie -0,75%. Najbardziej dotkliwą stratę na przestrzeni ostatnich dwóch lat zanotowali posiadacze funduszu UFK Generali Akcji Rynków Wschodzących. Wynik to: -28,62%.

Na tym tle, wynik naszych działań zaprezentowany w załączniku numer 3, wygląda zdecydowanie przyjemniej: +27,5%. Trzeba dodać, że jest to już wynik netto, czyli po uwzględnieniu opłat poszczególnych funduszy i opłat za platformę Generali. Nieznacznie, ale jednak lepszym wynikiem możemy się pochwalić u klientów posiadających produkty Vienna Life. Pomimo wyższych opłat, o pierwszej pozycji zdecydowała możliwość skorzystania z UFK lewarowanego, którego brakuje na platformie Generali. Tak czy inaczej, wspomniany dwuletni wynik jest zdecydowanie lepszy, niż wyniki funduszy, a nawet neutralizuje wysoki poziom inflacji.

Jeżeli chodzi o bieżącą analizę rynku i nasze ewentualne kolejne roszady w portfelu, będziemy Państwa informować w kolejnych komentarzach, być może dopiero po piętnastym października.

Idźmy głosować !